お役立ち情報

「住宅ローン」の「審査」って何を審査されるの?

毎年この時期から来たる夏に向かってダイエットを決意する福田です。

そして、いつも決意するだけで終わってしまう…。

毎日ベストを更新中です!

そして毎年の健康診断でちょっと焦る、という…。

分かっているのになぜ…。

と、そんな健康診断の結果とも密接なつながりのある住宅ローンについて、のお話しです。

■まず、住宅ローンを借りるには?

家づくりを考えると、お金の問題は必ず出てきますが、

ほとんどの方が住宅ローンを借りての家づくりを行います。

住宅ローンを借りるには、まず事前申込が必要です。

要は「借りたいと思っているけど貸してくれる?」という意思表示 兼 お願いです。

事前申込がされた後に、いよいよ事前審査がスタートします。

その事前審査がOKが出てからようやく

「本」申込がスタート。改めての審査。

その審査のOKが出てから、ついにお金を借りることが出来る

住宅ローンの契約(金銭消費貸借契約 きんせんしょうひたいしゃくけいやく)を結びます。

(この契約については過去のブログをご覧ください

→おうちづくりに関わる「契約」について )

住宅ローンの審査や手続きだけでも、お時間がかかります。

住宅を購入する際や、いい土地が見つかった!欲しい!となった場合を考えると

余裕をもってスケジュールを組み立てておくことが大切です。

また、事前審査をWebを使って行う銀行や、元々店舗がなくネットのみのネット銀行なども様々。

ご自身のやりやすい方法を選んでください。

ただ、ネット銀行でも、本申込や、住宅ローンの契約などは

書類を郵送で行うところも多いので、手続きの時間だけではなく、

書類のやり取りにかかる時間も加味して手続きを進めないと、

支払期日までに住宅ローンの段取りが出来ず、「土地のお金が払えない?!」なんていうことになってしまうかも。

早めの準備を心がけて!

(どの銀行で借りたらいいのか、悩んでいらっしゃる方は過去のブログをご覧ください

→自分にとってのベストな住宅ローンを借りるには?

■事前審査って何を審査するの?

さて、例えばあなたが「お金を貸して」と言われた場合

Aさん と Bさん どちらにお金を貸しますか?

Aさんはずっと小さいころから付き合いがあって、人柄も、ご実家のお父さんお母さんも知っている。

Bさんとは昨日居酒屋で意気投合。同じ趣味だったこともあり大盛り上がり。

さあ、どっち?!

ほとんどの方はAさん、と答えるのではないでしょうか。

では、それはなぜ??

良く知っている人だから信用できる。安心できる。という理由なのではないでしょうか。

これはあなたが貸すという場合の例でしたが、

銀行としても同じなのです。

貸したものを返すことのできるかどうか、

信用できる人なのか、を審査するのです。

ただ、銀行はあなたの幼馴染でもありませんし、残念ながらあなたと面談して人柄を審査したりもしません。

お客様から頂いた『書類』のみで信用できる人なのか、を審査します。

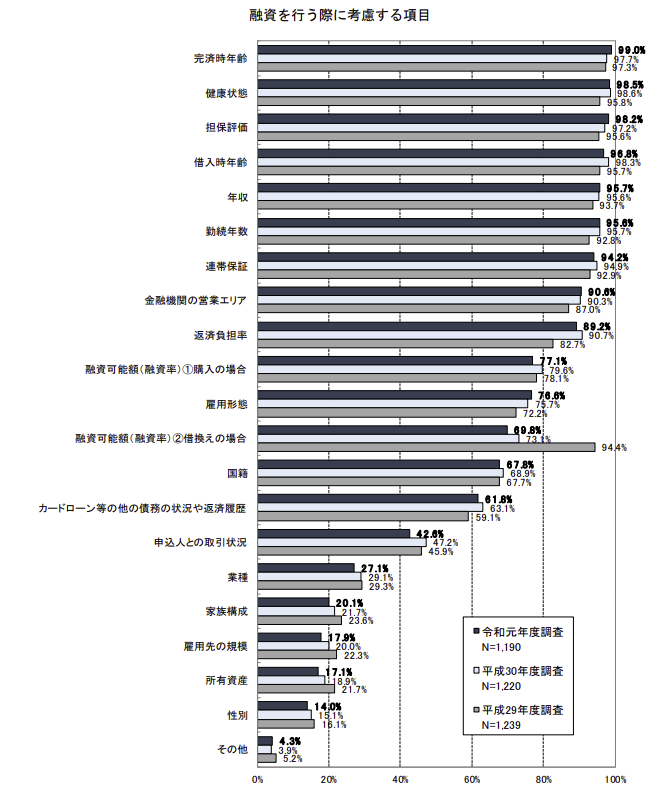

具体的な項目で見てみると

国土交通省「令和元年度民間住宅ローンの実態に関する調査結果報告書」より

という項目です。

こうしてみると、担保評価以外はほとんど、その人個人に関することが審査の対象です。

■審査NGになってしまう人あるある

私が過去、ハウスメーカー勤務をして、ローンのお手伝いをしていた際に

審査NGになってしまった方や

事前に心配と作戦会議が必要だった方の内容を少しお伝えします。

① 団体信用生命保険(通称 団信)に加入が出来ない

住宅ローンは一般のローン商品の中でも長期でローンを組むことが出来る商品です。

35年前後。その最中に、不慮の事故で亡くなったり…なんていうリスクもあります。

ローンを組んだ人が亡くなった際に使用できるのが団体信用生命保険(だんたいしんようせいめいほけん)です。

簡単に言うと、ローンを組んでいる方にもしものことがあったときは

住宅ローンは加入いただく生命保険で相殺しますよ、という内容です。

つまり、この生命保険に加入できない方はNGです。

銀行さんによっては、手続きに会社で行われる健康診断の結果表の提出を求められる銀行さんもあります。

健康診断の結果が芳しくないと、病気になるリスクが高い=住宅ローンを返せない状況になるリスクが高い、とみなされ

生命保険の加入NG、しいては住宅ローンの審査NGとなってしまうかも。

また、団体信用生命保険の加入が必須ではない銀行もあるので、そちらでの住宅ローンの取り組みも可能ですが、

ローンを組む方にもしものことがあった場合のリスクヘッジも検討しなければなりません。

②返済負担率オーバーになってしまう

返済負担率とは「年収に占める、年間返済額の割合」です。

例えば、年収300万円の方が、年間150万円返済するローンが組めるか、というと答えは×です。

生活していくには、

ご飯も食べなけば行けないし、いざというとき病院にもいかなければいけない、

ローンだけ払っていけばいいわけではないので、

審査の中でも年収の30~35%までを

「ローン」の返済に充てることが出来ますという比率が提示されています。

つまり、年収300万円×30%=年間90万円 の返済までのローンなら借りることが出来る、という計算です。

ただし、この返済負担率には住宅のローンだけでなく

お車のローンや、他の借り入れ、クレジットカードなどで一括以外でのお買い物をされた場合の支払いも含まれるので注意が必要です。

また「借りられる」金額と「返していける金額」は別です。

「自分たちはいくらのローンだったら返して安心して生活していけるのか」などもよくよく考慮してから

住宅ローンの借入を行ってくださいね。

③個人信用情報に何らかの問題がある

例えば、過去にクレジットカードでお買い物をしていたものの、引き落としが出来ず、

おうちに「引き落とせていません。支払いしてください」という督促のお手紙が来たことがある方、

黄色信号です!

クレジットカードを作る際のお申込書の裏に、小さい字でびっしり個人情報の同意についての説明が書いてあります。

(が、読まずにほとんどの方がカードを作ってるんじゃないだろうか…)

つまり、お客様のカードに関しての履歴を情報共有機関に登録しますよ!ということです。

そのカードを使って、いつ、いくらを、何回払いにしたのか。

また、毎月きちんと引き落としが出来たのか、出来なかったのか、などの履歴を情報機関に登録されます。

住宅ローンの審査ではその情報機関に登録された過去の借入履歴や引き落とし履歴を確認するのです。

つまり、過去に延滞をしてしまったことがあったりすると、金融事故扱いとなります。

よく聞く言葉で「ブラックリスト」というやつですね。イメージしやすくなったかな?

また、直近だけでなく、何年も前の個人信用情報を確認します。

人間っていきなり変われませんからね。

ですので、意外とご本人が「延滞をしてしまった」ということを忘れているケースも多いのです。

自分で登録内容を確認することもできるので、ご自身での開示をおすすめします。

開示の方法は相談窓口でお手伝いいたします。

こちらからご予約 どうぞ!

■まとめ

ご相談にいらっしゃったお客様から「いつが建てドキですか?」なんて聞かれることがあります。

「建てたいと思った時が建てドキです」

ただ、いつでも建てられるわけではない。ということ。

家を買うタイミング、建てるタイミング、土地を買うタイミングはいつでもOKですが、

住宅ローンだけは年齢制限がある、ということ。

また、住宅ローンを借りるには

年齢だけでなく

健康であること、

お仕事をして収入があること、

信用があること

など、審査が通るという条件が必須です。

審査は通って住宅ローンは借りられるけれど、

予定していた金額を借りられない、なんていうことがないように、事前の準備が大切です。

また、前述しましたが 借りられる額と返済していけるは別です!

住宅ローンを組めるだけ組んで、夢のマイホームはできたものの、

旅行にも行けない…という生活は果たして幸せなのか?

皆さんの家を建てたらどんな生活がしたいか、を考えての資金計画が大切です。

借りれることももちろん大切。

でも、返済して幸せな生活を送るということはもっともっと大切だと思います。

予算取りやハウスメーカーをプランニングしてみませんか。

おうち造りのファーストステップおうちの相談窓口にご相談ください。

お気軽にお問い合わせください。